车贷证券化升温 ABS基础资产持续扩容

原标题:车贷证券化升温 ABS基础资产持续扩容

金投贷款网8月20日讯,在盘活存量以及监管层政策激励下,作为信贷资产证券化(ABS)的主流品种之一,汽车抵押贷款资产证券化产品近年来发行不断加速。

昨日平安银行对外宣布,该行在银行间市场完成首单个人汽车抵押贷款资产支持证券产品的招标发行,资产支持证券发行规模31.46亿元。

据记者不完全统计,2014年,共发行了6款车贷ABS产品,实际发行规模约为36.5亿元。而2015年以来,此类产品实际发行规模达到101.5亿元,较去年增长明显。不过,这其中的绝大部分,是汽车金融公司的车贷资产。

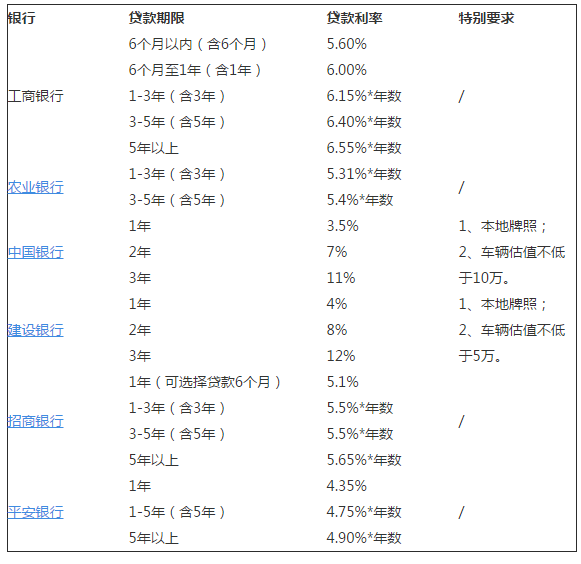

中债资信ABS团队负责人郑佳接受《每日经济新闻》记者采访时表示,商业银行开展汽车金融业务具有一定的优势。相较于汽车金融公司融资渠道单一、融 资成本高、受制于贷款授信的限制,商业银行在开展汽车金融业务具有一定资金成本的便利性。另外,商业银行开展证券化业务也有利于其盘活存量贷款,滚动个金 业务,打开融资新渠道。

车贷ABS发行升温

中国债券信息网显示,平安银行本次发行的“平银2015年第一期汽车抵押贷款证券化信托资产支持证券”分为优先级资产支持证券与次级资产支持证券。 其中,优先级资产支持证券发行量为29.3亿元:其中优先A-1级发行利率为3.50%,优先A-2级发行利率为3.90%,优先B级发行利率为 4.60%。

中诚信国际信用评级有限责任公司、中债资信评估有限责任公司为本次交易提供评级服务,优先A-1、A-2级资产支持证券获得AAA的信用评级,优先B级资产支持证券获得AA-/AA的信用评级。

记者获悉,多家大中型银行及证券公司等机构投资者积极参与了此次发行投标,最终以整体超过2.2倍的超额认购招标成功。

平安银行汽车金融事业部总裁傅忠强表示,此次成功发行对于盘活存量资产,优化资产结构,提升金融资源配置效率具有重大意义。

傅忠强称,平安银行汽车金融事业部后续将发行更多相关资产支持证券化产品,支持中国汽车消费的发展。

作为ABS的主流品种之一,汽车抵押贷款资产证券化产品近年来发行加速明显。据记者不完全统计,整个2014年,市场共发行了6款车贷ABS产品, 实际发行规模约为36.5亿元,而今年以来,市场已发行5款车贷ABS产品,实际发行规模达到101.5亿元,较去年升幅明显。